Contents

バンガード・生活必需品セクターVDCが伸び悩む

私はアメリカETFにも投資しています。主に

- VTI(バンガード・トータル・ストック・マーケットETF アメリカ市場全体への投資)

- VDC(バンガード・コンシューマー・ステープルズアメリカ生活必需品セクターETF)

- VYM(バンガード・ハイディビデンドイールド アメリカ高配当ETF)

- VHT(バンガード・ヘルスケアETF 医療関係)

です。これらの動きは長期投資とはいえたまにチェックをしているわけですが、この1年、VDCだけが良い動きをしていません。グラフを見ながらチェックしていき、その原因について言及していきたいと思います。

ちなみに以前ETFについては分析記事を書いています。こちらもご参照ください。

それではいってみましょ~

VDC(生活必需品セクター)はETFとしては長期投資におすすめのETF

上記にもVDCの説明はしておりますが、ものぐさの人のためにこちらでも軽く触れておくことにします。

VDCはアメリカ市場のETFで、生活必需品セクターに属していて優秀な成績を収めている株を組み入れています。

P&G、コカ・コーラ、ペプシコ、フィリップモリス(タバコ)、ウォルマート、コストコなど株を知らない人でも知っている企業群が上位を占めています。

私に長期投資のだいご味を教えてくれたジェレミー・シーゲル教授の「株式投資の未来」です。

シーゲル教授の調査によると、VDC(生活費需品セクター)は過去最もリターンが優れる上位4種のセクターに含まれます。(他は、ヘルスケア(VHT)、情報技術(VGT)、エネルギー)

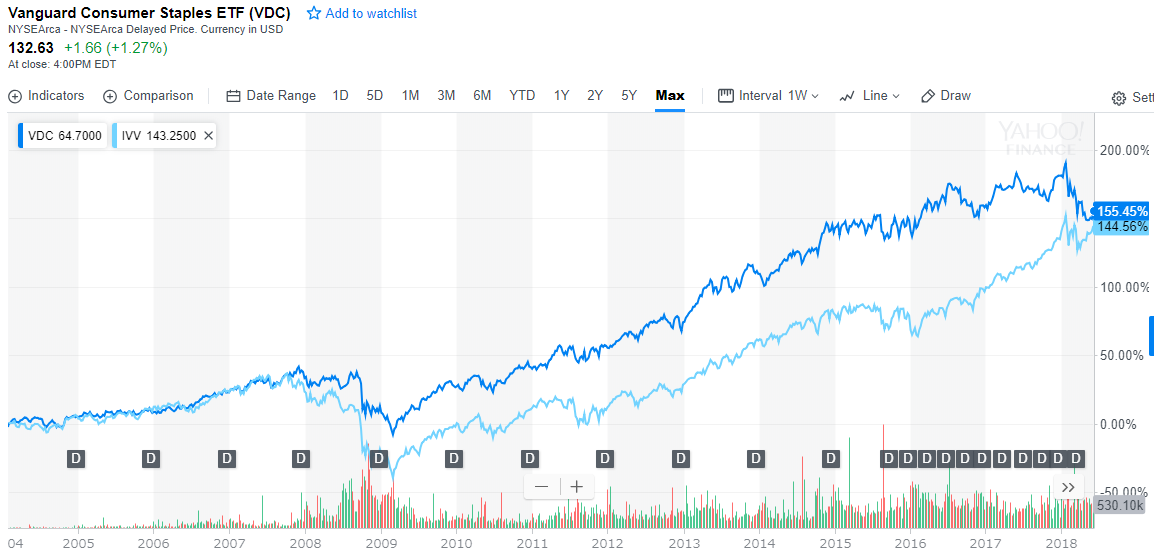

まずは2004年からの成績を見てください。青がVDC、水色がS&P500(IVV)です。

2004年から2018年までのVDCの成績(vs S&P500(IVV))

今回も本家Yahoo!ファイナンスさんからお借りしました。助かります。

比較対象としては、アメリカ市場一般の指標とされているS&P500です。

基本的にはS&P500を買っておけばいいと、ウォーレンバフェットも仰っておりますし、この指標に長年買っているセクターはそれほど多くないので大したものだと思います。

VDCはディフェンシブ株が多いので、リーマンショックの2009年でS&P500ほど痛手を受けていません。

その影響を活かし、2008年頃から、2018年最近まで約10年もの間、S&P500をアウトパフォームしています。

ディフェンシブ銘柄にも関わらず、好況のときにもS&P500に負けずに綺麗な右肩上がりを見せており、ここ3~4年はアメリカ株界隈でも特に保守派がこぞって褒めていたのを覚えています。

しかし

VDC(バンガード・生活必需品セクター)が2017年から伸び悩んでいる

2017年からのグラフがあるので見てください。比較としてIVV(S&P500)、VHT(ヘルスケア)、VYM(高配当)を並べています。先ほど同様、青がVDC、水色がIVVです。

VDC以外は綺麗に連動しているのが見て取れると思います。というか、VDCだけ本当にアメリカ市場か?と思えるほど乖離しています。確かに恣意的にこの1年の指標だけを引っ張ってきてはいるのですが、これはそれにしたって異常です。

私のポートフォリオでもVDCだけがマイナスの数値をたたき出しています。今では足を引っ張る厄介者ですらあります。

なぜVDCだけが不調、伸び悩んでいるのか、その原因

では、なぜ他の指標はむしろ好調なのに、VDCだけが伸び悩んでいるのか、私なりに考えてみたいと思います。

原因1:米国の長期金利の上昇

QuinceMedia / Pixabay

FRBは長期金利を段階的に上げることを決定しており、よっぽどの不況に陥らない限りその方針は変えません。

マクロ的に見てもリーマンショックから適切な対策をFRBは取っており、この期をみて利上げしているのは非常に合理的です。(少なくとも日銀よりは)

長期金利が上昇すると、リスクが高い株式から、安定の債券に資金が移行するため、高配当企業を中心に売られていきます。高配当企業と生活必需品セクターの企業群はかなりの数同じです。

それは生活必需品セクターの企業群が軒並み配当を長年にわたって続けてきたからです。

それはそうでしょう。砂糖水に色を付けて世界中で原価3%とかで売ってるわけですから。

そして売れ続けるわけですから。

原因2:アマゾンの台頭

そもそもなのですが、最近生活必需品をスーパーで買いません。これは「私が」です。ということは全国の若者の多くもそうでしょうし、世界中の先進国の若者もそうでしょう。というか、これこそが田舎のスーパーに行けないおじいちゃんおばあちゃんを救う手であり、とても便利なので、田舎のおじいちゃんおばあちゃんに買い方を教えたいわけなのですが。

さて、閑話休題して、そのアマゾンでは生活必需品について、サードパーティやプライベートブランドが台頭しています。

原因3:輸送コストの増大

ヤマトの運送コストが上がったことが大きな話題になりましたが(仕方ない)

これは日本に限った話ではなく、世界中で運送にかかる負担は増大しており、徐々に輸送コストが上がっていきます。

そうすると結果的に胴元である生産元が負担を強いられることになります。

原因4:先進国のたばこ規制

realworkhard / Pixabay

日本でもほとんど禁煙ですよね。

先進国ではアメリカを除く、特にヨーロッパではさらにたばこ規制は厳しいです。

私個人も嫌煙家なのですが、それにしても規制はかなり手厳しく、海外では電子タバコも流行っていないため(日本が世界シェア8割だそうです。)

今後のイノベーションをたばこ業界が起こせないとこのまま業績は落ち込むと思います。

これらが私の考える原因です。他にも個別にみるといろいろとあるのでしょうけれど、それを事細かにみていくようなスタンスのブログではありません。すいません。

不調のVDCだが今は買い時か

以上のような原因で、伸び悩んでいるVDCですが、伸び悩んでいる今こそ「買い時」なのではないかとさえ思えます。

というのも、原因である一つ一つは長期的にみると些細な些末な問題である可能性が高いからです。

金利については言わずもがなです。金利の上げ下げ程度でいちいち動くのは短期投資家、投機家であり、我々長期投資かにとって金利は「あー今そうなってんのねー( ´_ゝ`)フーン」程度で見ておくべきものです。

アマゾンの台頭は少し怖いものですが、それによってコカ・コーラやP&Gのブランド力は衰えないと思います。

むしろ「コカ・コーラがあるからサードパーティ、PBがある」というものになるのではないでしょうか。

また、忘れてはならないのが、開発途上国の存在です。

これからの人口の伸びはアフリカやアジアの国々で、これらの国では生活必需品はもっともオーソドックスなブランド力のあるアメリカブランドが売れます。

ですので、あと1年もすればVDCはまた元に戻り、あと数年でドスンと暴落が起きた時にディフェンシブな対応をして、またリーマン後と同じような動きをするのではないか、と踏んでいます。であれば、今下がっているときこそが

「買い時です」

では

VDCを買う上でおすすめのネット証券一覧

SBI証券

楽天証券

マネックス証券

コメントを残す