前回はヨーロッパETFについて書きました。本当は2つにまとめたかったのですが、まとまらずすみません。

ウォートンの魔術師 ジェレミー・シーゲル教授は2018年の見通しについて、アメリカ市場は弱気ではないが、慎重になるべきと話し、2017年のように安泰とはいかない可能性を示唆しました。そのうえで、ヨーロッパや新興国については、まだまだ伸びるポテンシャルを有し、その上でまだ期待も上がっていないことから買いますように言い、自身も買いましをしていると語っています。下記の記事を参照ください。

今回はバンガード社の新興国ETF、VWOについて語っていこうと思います。

それでは目次です。

Contents

VWO(バンガード・FTSE・エマージング・マーケッツETF)とは

VWOの指標と信託報酬

VWOは新興国全体に投資することができるETFで、FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックスをベンチマークに連動していくことを目指しています。

経費率は0.14%です。他のこれまでのバンガード社の中では少しだけ高いですが、新興国株は高くなりがちですが、ここまで抑えていることは驚きですし、日本の投資信託と比べても安いです。先進国株式に比べ、成長段階ですので、伸びも下がりも、ようはボラリティ(価格変動)は大き目です。

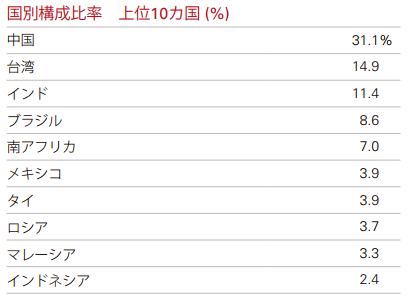

国別構成比率

中国が全体の3分の1程度を占めています。各国の時価総額ベースなので、中国の割合が非常に大きくなっています。

他にも、台湾はスマホやPCなどのメーカーで有名な企業が多くあり、インドや南アフリカやインドネシアなども大きな期待がされています。ちなみに、韓国は入っていません。

期待要因① 新興国の人口爆発 労働市場が盛ん

新興国は言うまでもなく、人口が増加しています。そしてうらやましいことに、若者の割合が非常に大きいです。また、先進国が技術供与などを盛んに行っており、国としてのエネルギーが違います。私は旅行が趣味でこれまで40か国ほど行っておりますが、なんといっても上記のような新興国が大好きです。それは、自分が平成生まれで生まれてこのかた「国のエネルギー」などというものを感じたことがないのですが、新興国へ行くとそういった「パワー」がひしひしと感じられるからです。

期待要因② 製造業の伸び 中間層の増大

先進国で使われるような電化製品などはほとんどが新興国で作られています、小さな部品なども含めると大部分を新興国に頼っている実態があります。また、経済的にも中間層が多くなってきており、内需も相対的に大きくなっています。羨ましい限りです。

期待要因③ 新興国にどんどん入ってこようとしている国々の存在

いわゆる発展途上国と呼ばれ、新興国の仲間入りを果たそうとしている国が続々と、虎視眈々とそのチャンスをうかがっています。具体的には、アルゼンチンや、ベトナム、モロッコやパキスタンなどの国々です。ベトナムは社会主義国ですが、行ってみるとわかりますが、とてつもない発展スピードで毎年風景が変わります。すでにカブ王国(株ではない)の名は名残程度で、首都ハノイでは、車やカッコイイビルが立ち並んでいます。

VWOの保有銘柄トップ10

1位 テンセント

テンセントは中国では騰訊控股有限会社という名前で、ゲームのイメージが強いIT企業です。中国の方はgoogleが使えないので、メッセンジャーソフトとしてQQというこちらの会社のメッセンジャーが欠かせないようです。中国では微信(wechat)に並ぶほど一般的のようです。

2位 台湾セミコンダクター・マニュファクチャリング

長い名前ですが、TSMCという会社で、半導体企業になります。世界の半導体シェアの50%を獲得しており、日本が半導体で名を馳せたのははるか昔になってしまいました。あのアップルに半導体を卸す企業というだけでもどれだけ大きい企業かがわかります。

3位 ナスパーズ

南アフリカの大手投資,メディア会社です。もともとは新聞屋でしたが、現在ではインターネット事業を手掛けており、1位のテンセントへの投資により脚光を浴びました。

4位 中国建設銀行

5位 中国工商銀行

中国銀行、中国工商銀行、中国農業銀行と並び、中国の四大商業銀行とされる四大商業銀行の1つです。

6位 中国移動通信

契約者はさすがの中国、7億6000万人に上ります。従業員は12万人、なんだかもうよくわかりません。日本のNTTみたいなものでしょうがレベルが段違いです。

7位 鴻海精密工業

hon haiはシャープの買収で日本では有名になった会社です。収益額はTSMCを抜いて台湾の民間企業の中で最大となり、2005年には台湾中油を抜いて台湾一の企業となり、現在までその地位を保っています。ちなみにアメリカではFOXCONNというブランドで展開しています。シャープも買収ののち、回復しております。シャープの買収はその事実自体が日本のオワコン感が見られたと思い、非常に大きな時代の転換であったと私は考えています。

8位 アリババグループ

泣く子も黙るアリババグループです。日本ではソフトバンク・ヤフーと仲良しですね。アマゾンとならぶネットにおけるマーケットを持っています。中国の友人はアリペイで何でも支払い可能だと言っており、生活にもはや欠かせない存在だと言っておりました。アリペイとウェイシン(wechat)があれば中国では生きていけるとか。

9位 中国平安保険

中国最大手の保険です。保険というより、主にインターネットを中心とした金融業をやっているようです。

10位 イタウ・ウニバンコ(銀行)

南米の大手銀行です。

他にもインドのインフォシス、インドの住宅ローン専門の金融機関HDFCなども組み入れられています。

中国の金融系が多いのが少し気になります。私は経済学部出身なのですが、ゼミのリフレ派の先生は「中国ほどウソつきな指標もない」「いつ崩れても驚かない」とつねに懐疑的でした。

VWO、新興国ETFのチャート成績

IVV,S&P500がとても「安定的」だということがよくわかるグラフになってしまいました。VWO(青)はなんという暴れん坊なグラフなのでしょうか。しかし、なんといっても今後の伸びに期待をしています。暴れん坊だからといって暴落して狼狽売りは決してしないでください。このグラフにあるように、2年もすれば戻りますので。

結論:VWOは買いなのか 成長の罠をきちんと読み解く

シーゲル教授言うように「ノイズは切り離せ」です。前回のヨーロッパ株同様、これからの伸びは期待できる良いETFであることには間違いありません。

アメリカ株一本投資の人たちの意見「でも新興国は『成長の罠』で~」

アメリカ株を一本で投資している人たち(否定はしません)の論調、つまり、新興国への投資をしない理由は2つです。

①アメリカの企業はすでにグローバル企業で、新興国へ下請けさせているようなもので、それはアメリカ株に含まれているようなもの。結局うまい汁はアメリカ企業がもっていくに決まっている。

②シーゲル教授の著作においても「成長の罠」と述べていて、新興国市場はしばしばバリュエーションがあがりすぎて成長しているのにもかかわらず、低いリターンしか得られないと言っているじゃないか。

という二点です。①は感情論的なので置いておくとして、②については読解ミスな気がします。そうとも書かれていますが、同時に、非常に今後は成長してくる重要な地域であることも述べています。

更に、私の専門でもあったマクロ経済学ではグレゴリー・マンキューや日本大好きポール・クルーグマン、スティグリッツなど著名な経済学者が多くいますが、彼らも口をそろえて新興国の今後の発展は期待できる、そのためには国家や中央銀行がきちんと法整備や規制をしつつ、教育など財政政策を正しく行っていけば・・・と言っています。

長期保有に向いているかどうか

私は長期保有に、新興国も向いていると思っています。しかし、個人投資家で大体1000万程度投資をサクっとできる人でないと、いまいちETFは向いているとは思えません。配当金を再投資に向けようというインセンティブが生まれないからです。

新興国についてはつみたてNISAで投資信託を選べばよい

つみたてNISAでは

eMAXIAS Slim 新興国株式インデックス

という優れた新興国株式があります。こちらであれば配当金は自動再投資されるので、ほっておけばそのまま伸びていくと思います。ETFはめんどうだなーと思う方は、黙ってインデックスファンドを買い続けるのが吉です。

結論の結論 ETFもいいけど投信もいいよ

これまでETFをさんざん特集してきました。しかし、もとよりこのブログはつみたてNISAに興味がある人向けにはじめたのです。ETFはつみたてNISAでは買えませんし、ETFを特定口座で買うといろいろと面倒なことが増えます。

これからはつみたてNISAのおすすめ商品について、さらに詳しく分析する記事を作っていこうと思います。

おすすめネット証券会社

まずは資料請求して比較してみてください。

SBI証券

楽天証券

マネックス証券

コメントを残す